Xác định phương pháp tính thuế sử dụng đất phi nông nghiệp

610 lượt xem

Xin cho tôi biết phương pháp tính thuế trong thuế sử

dụng đất phi nông nghiệp được xác định như thế nào?

Ban biên tập

17-07-2020

Hiện nay theo quy định của Điều 8 Thông tư 153/2011/TT-BTC Hướng dẫn về thuế sử dụng đất phi nông nghiệp thì:

“Điều 8. Phương pháp tính thuế

1. Nguyên tắc tính thuế

1.1. Số thuế phải nộp của mỗi người nộp thuế được xác định trong phạm vi một (01) tỉnh.

1.2. Trường hợp người nộp thuế có đất thuộc diện chịu thuế tại nhiều quận, huyện trong phạm vi một (01) tỉnh thì số thuế phải nộp được xác định cho từng thửa đất tại cơ quan Thuế nơi có đất chịu thuế; Nếu người nộp thuế có thửa đất vượt hạn mức hoặc tổng diện tích đất chịu thuế vượt hạn mức tại nơi có quyền sử dụng đất thì phải kê khai tổng hợp tại cơ quan Thuế do người nộp thuế lựa chọn theo quy định tại Điều 16 Thông tư này.

1.3. Trường hợp trong năm có sự thay đổi người nộp thuế thì số thuế phải nộp của mỗi người nộp thuế được tính kể từ tháng phát sinh sự thay đổi.

Trường hợp trong năm phát sinh các yếu tố làm thay đổi căn cứ tính thuế (trừ trường hợp thay đổi giá 1m2 đất tính thuế) thì số thuế phải nộp được xác định từ tháng phát sinh sự thay đổi.

2. Xác định số thuế phải nộp đối với mỗi thửa đất.

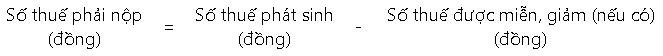

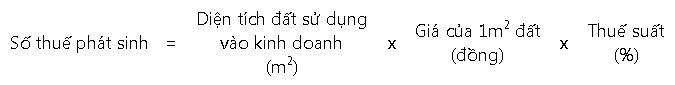

2.1. Số thuế SDĐPNN phải nộp đối với diện tích đất ở, đất sản xuất kinh doanh, đất phi nông nghiệp quy định tại Điều 2 Thông tư này sử dụng vào mục đích kinh doanh được xác định theo công thức sau:

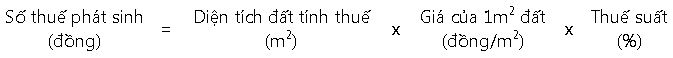

2.2. Đối với đất ở nhà nhiều tầng, nhiều hộ ở, nhà chung cư (bao gồm cả trường hợp có tầng hầm) và công trình xây dựng dưới mặt đất thì số thuế phải nộp được xác định như sau:

Số thuế phải nộp = Số thuế phát sinh - Số thuế được miễn, giảm (nếu có)

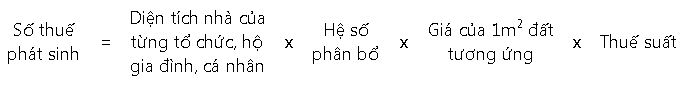

Trường hợp chỉ có công trình xây dựng dưới mặt đất:

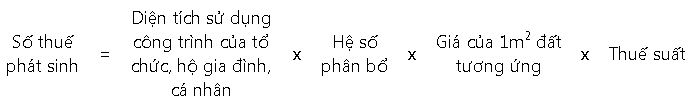

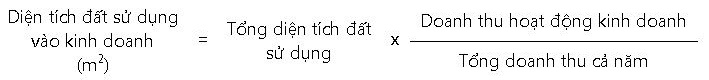

2.3. Trường hợp đất phi nông nghiệp quy định tại Điều 2 Thông tư này sử dụng vào mục đích kinh doanh mà không xác định được diện tích đất sử dụng vào mục đích kinh doanh thì số thuế phát sinh được xác định như sau:

2.4. Ví dụ về cách xác định số thuế phải nộp trong một số trường hợp:

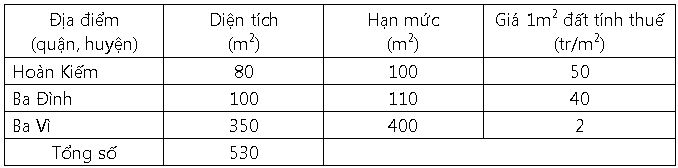

Ví dụ 4: Trường hợp người nộp thuế có nhiều thửa đất ở tại các quận, huyện khác nhau, không có thửa đất nào vượt hạn mức nhưng tổng diện tích các thửa đất thì vượt hạn mức đất ở tại nơi có quyền sử dụng đất. Cụ thể:

Gia đình ông A có 3 thửa đất ở đã có quyền sử dụng đất tại 3 quận, huyện khác nhau thuộc thành phố Hà Nội, như sau:

- Ông A phải tính thuế cho từng thửa đất và nộp thuế tại Chi cục Thuế nơi có đất chịu thuế như sau:

+ Số thuế phải nộp cho thửa đất tại Hoàn Kiếm: 80 x 50tr x 0.03% = 1,2 trđ.

+ Số thuế phải nộp đối với thửa đất tại Ba Đình: 100 x 40tr x 0.03% = 1,2 trđ.

+ Số thuế phải nộp đối với thửa đất tại Ba Vì: 350 x 2tr x 0.03%= 0, 21 trđ.

Tổng số thuế phải nộp là: 1,2 trđ + 1,2 trđ + 0, 21 trđ = 2, 61 trđ

- Do ông A thuộc diện phải khai tổng hợp đối với diện tích đất vượt hạn mức nên Ông phải thực hiện như sau:

Theo quy định, Ông A có quyền lựa chọn hạn mức đất ở tại bất cứ nơi nào làm căn cứ xác định diện tích đất vượt hạn mức. Tuy nhiên, do hạn mức đất tại Ba Vì là lớn nhất mà giá đất lại thấp nhất nên Ông A sẽ lựa chọn thửa đất ở tại Ba Vì là nơi để làm căn cứ xác định diện tích đất vượt hạn mức.

Số thuế phải nộp trong trường hợp này được xác định như sau:

+ Do hạn mức tính thuế là hạn mức đất tại Ba Vì là 400 m2, nên diện tích đất vượt hạn mức chịu thuế là: 530 m2 - 400 m2 = 130 m2 (diện tích này vượt không quá 3 lần hạn mức, phải chịu thuế theo thuế suất 0.07%).

+ Số thuế phải nộp đối với diện tích đất trong hạn mức: 400 m2, thuế suất 0.03%, bao gồm 350 m2 đất tại Ba Vì, 50 m2 đất tại Ba Đình hoặc Hoàn Kiếm tùy Ông A lựa chọn, trường hợp Ông A lựa chọn Hoàn Kiếm thì số thuế phải nộp là:

{350 m2 (đất tại Ba Vì) x 2 trđ/m2 + 50 m2 (đất tại Hoàn Kiếm) x 50 trđ/m2} x 0.03 % = 0,96 trđ

+ Số thuế phải nộp đối với diện tích đất vượt hạn mức là 130 m2, thuế suất 0.07% bao gồm phần diện tích đất tại Ba Đình và Hoàn Kiếm còn lại:

{30 m2 (đất tại Hoàn Kiếm) x 50 trđ/m2 + 100 m2 (đất tại Ba Đình) x 40 trđ/m2} x 0.07 % = 3,85 trđ

Số thuế còn phải nộp là: 0,96 trđ + 3,85 trđ - 2,61 trđ = 2,2 trđ.

Ví dụ 5: Trường hợp người nộp thuế có nhiều thửa đất ở tại các quận, huyện khác nhau, trong đó có 01 thửa đất vượt hạn mức đất ở tại nơi có quyền sử dụng đất. Cụ thể:

Ông B được cha mẹ để lại cho 01 thửa đất ở tại quận Hoàn Kiếm với diện tích 150 m2 (hạn mức đất là 100 m2) với giá đất là 50 trđ/m2. Ông B có 01 thửa đất ở Ba Vì có diện tích là 120 m2 (hạn mức đất là 400 m2) với giá đất là 2 trđ/m2 thì Ông B thực hiện như sau:

- Ông B phải tính thuế cho từng thửa đất và nộp thuế tại Chi cục Thuế nơi có đất chịu thuế như sau:

+ Tại Hoàn Kiếm: số thuế đất phải nộp được xác định như sau: 100 m2 diện tích đất trong hạn mức áp dụng thuế suất 0.03%, 50 m2 diện tích đất ngoài hạn mức áp dụng thuế suất 0.07%, cụ thể là:

100 m2 x 50 trđ/m2 x 0.03% + 50 m2 x 50 trđ/m2 x 0.07% = 3,25 trđ;

+ Tại Ba Vì: số thuế đất phải nộp là 120 x 2 trđ x 0,03% = 0,072 trđ;

- Do ông B thuộc diện phải khai tổng hợp đối với diện tích đất vượt hạn mức nên Ông phải thực hiện như sau:

Ông B phải chọn hạn mức tại Hoàn Kiếm để làm căn cứ xác định diện tích đất vượt hạn mức của các thửa đất. Theo đó, số thuế phải nộp được xác định như sau:

+ Diện tích đất vượt hạn mức chịu thuế là:

150 m2 + 120 m2 - 100 m2 = 170 m2

+ Số thuế phải nộp được xác định như sau: 100 m2 đất (tại Hoàn Kiếm) trong hạn mức, áp dụng thuế suất 0.03%, diện tích đất vượt hạn mức là 170 m2, bao gồm phần diện tích đất tại Ba Vì và Hoàn Kiếm còn lại, áp dụng thuế suất 0.07%, cụ thể:

100 m2 x 50 trđ/m2 x 0.03% + {50 m2 x 50 trđ/m2 + 120 m2 x 2 trđ/m2} x 0.07% = 3,418 trđ

Số thuế còn phải nộp là: 3,418 trđ - 3,25 trđ - 0,072 trđ = 0,096 (trđ)

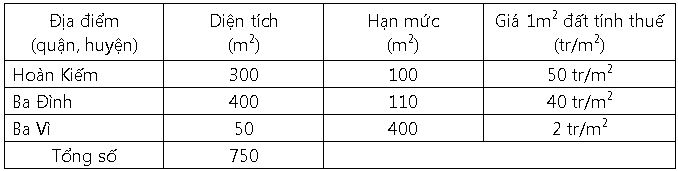

Ví dụ 6: Trường hợp người nộp thuế có nhiều thửa đất ở tại các quận, huyện khác nhau, trong đó có hơn 01 thửa đất vượt hạn mức đất ở tại nơi có quyền sử dụng đất. Cụ thể:

Bà C có 3 thửa đất ở đã có quyền sử dụng đất tại 3 quận, huyện khác nhau thuộc thành phố Hà Nội, như sau:

- Bà C phải tính thuế cho từng thửa đất và nộp thuế tại Chi cục Thuế nơi có đất chịu thuế như sau:

+ Tại Hoàn Kiếm: số thuế đất phải nộp được xác định như sau: 100 m2 diện tích đất trong hạn mức áp dụng thuế suất 0.03%, 200 m2 diện tích đất ngoài hạn mức áp dụng thuế suất 0.07%, cụ thể là:

100 m2 x 50 trđ x 0.03% + 200 m2 x 50 trđ x 0.07% = 8,5 (trđ)

+ Tại Ba Đình: số thuế đất phải nộp được xác định như sau: 110 m2 diện tích đất trong hạn mức áp dụng thuế suất 0.03%, 290 m2 diện tích đất ngoài hạn mức áp dụng thuế suất 0.07%, cụ thể là:

110 m2 x 40 trđ x 0.03% + 290 m2 x 40 trđ x 0.07% = 9,44 (trđ)

+ Tại Ba Vì: số thuế đất phải nộp được xác định như sau: 50 m2 diện tích đất trong hạn mức áp dụng thuế suất 0.03%, cụ thể là:

50 m2 x 2 trđ x 0.03% = 0,03 trđ.

Tổng số thuế phải nộp là: 17,97 trđ (= 9,44 + 8,5 + 0,03)

- Do Bà C thuộc diện phải khai tổng hợp đối với diện tích đất vượt hạn mức nên Bà phải thực hiện như sau:

* Nếu Bà C lựa chọn hạn mức tính thuế tại quận Hoàn Kiếm

+ Tổng diện tích đất chịu thuế: 750 m2.

+ Diện tích đất trong hạn mức: 100 m2 đất tại Hoàn Kiếm (thuế suất 0.03%, giá đất tại Hoàn Kiếm).

+ Diện tích đất vượt hạn mức là:

o. Diện tích vượt không quá 3 lần hạn mức là 300 m2 (thuế suất 0.07%), bao gồm: 200 m2 là phần diện tích còn lại của thửa đất tại Hoàn Kiếm và lấy thêm phần diện tích 100 m2 của thửa đất tại nơi khác, nhưng nếu lấy tại nơi nào thì phải lấy hết diện tích của thửa đất tại nơi đó (phần diện tích 100 m2 này có thể được lấy của thửa đất ở Ba Đình hoặc Ba Vì do người nộp thuế lựa chọn. Tuy nhiên, do giá đất tại Ba Đình cao hơn giá đất tại Ba Vì, nên người nộp thuế sẽ lấy thêm phần diện tích của thửa đất tại Ba Đình)

o. Diện tích vượt trên 3 lần hạn mức là 350 m2 (thuế suất 0.15%), bao gồm: 300 m2 là phần diện tích còn lại của thửa đất tại Ba Đình và 50 m2 là toàn bộ diện tích của thửa đất tại Ba Vì.

Số thuế phải nộp sẽ là:

100 m2 x 50 trđ x 0.03% + {200 m2 x 50 trđ + 100 m2 x 40 trđ} x 0.07% + {300 m2 x 40 trđ + 50 m2 x 2trđ} x 0.15% = 29,45 trđ.

Số thuế còn phải nộp là: 29,45 trđ - 17,97 trđ = 11,48 trđ

* Nếu Bà C lựa chọn hạn mức tính thuế tại quận Ba Đình thì:

+ Tổng diện tích đất chịu thuế: 750 m2.

+ Diện tích đất trong hạn mức là 110 m2 (thuế suất 0.03%).

+ Diện tích đất vượt hạn mức là:

o. Diện tích vượt không quá 3 lần hạn mức: 330 m2 (thuế suất 0.07%), bao gồm: 290 m2 là phần diện tích còn lại của thửa đất tại Ba Đình và lấy thêm phần diện tích 40 m2 của thửa đất tại Hoàn Kiếm (phần diện tích 40 m2 này có thể được lấy của thửa đất ở Hoàn Kiếm hoặc Ba Vì do người nộp thuế lựa chọn. Tuy nhiên, do giá đất tại Hoàn Kiếm cao hơn giá đất tại Ba Vì nên người nộp thuế sẽ lấy thêm phần diện tích của thửa đất tại Hoàn Kiếm ).

o. Diện tích vượt trên 3 lần hạn mức: 310 m2 (thuế suất 0.15%), bao gồm: 260 m2 là phần diện tích còn lại của thửa đất tại Hoàn Kiếm và 50 m2 là toàn bộ diện tích của thửa đất tại Ba Vì.

Số thuế phải nộp sẽ là:

110 m2 x 40 trđ x 0.03% + {290 m2 x 40trđ + 40 m2 x 50 trđ} x 0.07% + {260 m2 x 50 trđ + 50 m2 x 2 trđ} x 0.15% = 30,49 trđ.

Số thuế còn phải nộp là: 30,49 trđ - 17,97 trđ = 12,52 trđ

Ví dụ 7: Trường hợp đất ở của hộ gia đình tại chung cư không có tầng hầm. Cụ thể:

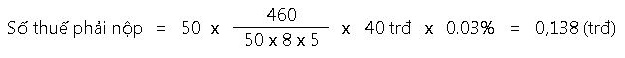

Gia đình chị M là gia đình công chức, sống tại Khu nhà C3 Thành Công, quận Ba Đình, Hà Nội; Căn hộ có diện tích 50 m2. Khu nhà có 5 tầng, mỗi tầng 8 căn hộ, diện tích mỗi căn hộ như nhau. Theo hồ sơ thì diện tích đất xây dựng của khu nhà là 460 m2. Giá đất do UBND TP Hà Nội quy định là 40 trđ/m2.

Số thuế SDĐPNN chị M phải nộp được xác định như sau:

Ví dụ 8: Trường hợp đất ở của hộ gia đình tại chung cư có tầng hầm

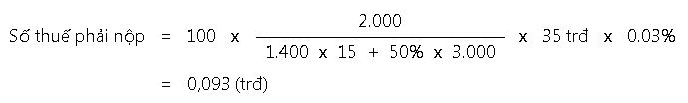

Anh H sống tại chung cư thuộc quận 3 TP.Hồ Chí Minh; căn hộ có diện tích 100 m2. Diện tích đất xây dựng chung cư là 2.000 m2, trong đó tổng diện tích nhà/căn hộ là 1.400 m2/tầng. Chung cư có 15 tầng trên mặt đất và 2 tầng ngầm để xe, trong đó phần diện tích dưới mặt đất mà các hộ gia đình, cá nhân sống trong chung cư được sử dụng là 1500 m2/tầng. Giá đất do UBND TP Hồ Chí Minh quy định là 35 triệu đồng/m2.

Số thuế SDĐPNN anh H phải nộp được xác định như sau:

...”

Lưu ý : Việc đưa ra ý kiến tư vấn của Trogiupluat căn cứ vào các quy định của pháp luật tại thời điểm tư vấn và chỉ mang tính chất tham khảo. Khi tham khảo, người dùng cần kiểm tra lại quy định của pháp luật hiện hành để đảm bảo tính chính xác.